固定資産税とは

固定資産税は、毎年1月1日現在(賦課期日)高島市に土地、家屋、償却資産を所有している人に対して、その固定資産の価格をもとに算定し課税される税金です。

課税のしくみなど

納税義務者

固定資産税を納める人は、原則として固定資産の所有者です。

具体的には次のとおりです。

| 土地 | 登記簿または土地補充課税台帳に所有者として登記または登録されている人 |

|---|---|

| 家屋 | 登記簿または家屋補充課税台帳に所有者として登記または登録されている人 |

| 償却資産 | 償却資産課税台帳に所有者として登録されている人 |

ただし、所有者として登記(登録)されている人が賦課期日(毎年1月1日)前に死亡している場合などは、賦課期日現在でその土地、家屋を現に所有している人(相続人など)が納税義務者となります。

価格(評価額)

総務大臣が定めた固定資産評価基準に基づき評価した価格を市長が決定し、固定資産課税台帳に登録したものです。

課税標準額

原則として、固定資産課税台帳に登録された価格が課税標準額となります。

ただし、住宅用地のように、課税標準の特例が適用される場合や、土地について税負担の調整措置が適用される場合は、課税標準額は登録された価格よりも低く算定されます。

免税点

同一人が所有する、高島市内の土地、家屋、償却資産のそれぞれの課税標準額が次の金額に満たない場合には、課税されません。

| 土地 | 30 万円 |

|---|---|

| 家屋 | 20 万円 |

| 償却資産 | 150万円 |

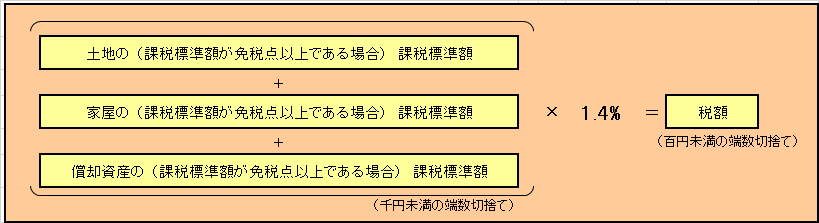

税率と税額

高島市の固定資産税の税率は1.4%(標準税率)を適用しています。

審査の申出・審査請求

審査の申出

固定資産課税台帳に登録された価格について不服がある場合には、地方税法第432条第1項の規定により、納税通知書を受けた日の翌日から起算して3か月以内に、固定資産評価審査委員会に対して審査申出をすることができます。

審査申出ができる事項

固定資産課税台帳に登録された価格です。

また、基準年度(評価替えを行う年度)以外の年度では、新たに課税されることとなった土地または家屋、地目の変更があった土地、地価の下落修正に伴う価格、家屋の改築等に該当する場合に限り審査の申出をすることができます。

審査申出ができない事項

- 納税義務者に当たるか否か

- 課税客体に当たるか否か

- 非課税に当たるか否か

- 課税標準の特例が適用されるか否か

- 減免されるか否か

審査請求

納税通知書の記載事項(課税標準額、税額など価格以外の事項)について不服がある場合には、地方税法および行政不服審査法の規定により、納税通知書を受け取った日の翌日から起算して3か月以内に、市長に対して審査請求をすることができます。

この記事に関するお問い合わせ先

〒520-1592

高島市新旭町北畑565

電話:0740-25-8116

ファックス:0740-25-8103

税務課へのお問い合わせ

更新日:2023年03月31日